2019,经济补偿金个人所得税如何计算?

有些情况下单位与劳动者解除劳动合同的话,需要向劳动者支付相应的经济补偿金。而这也是作为劳动者收入的一部分,换言之也是需要交纳个人所得税的。那此时经济补偿金个税该怎么算才好?请看下文。

根据《财政部、国家税务总局关于个人与用人单位解除劳动关系取得的一次性补偿收入征免个人所得税问题的通知》:个人因与用人单位解除劳动关系而取得的一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费用),其收入在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过的部分按照《国家税务总局关于个人因解除劳动合同取得经济补偿金征收个人所得税问题的通知》(国税发[1999]178号)的有关规定,计算征收个人所得税。

同时,根据《国家税务总局关于个人因解除劳动合同取得经济补偿金征收个人所得税问题的通知》:“考虑到个人取得的一次性经济补偿收入数额较大,而且被解聘的人员可能在一段时间内没有固定收入,因此,对于个人取得的一次性经济补偿收入,可视为一次取得数月的工资、薪金收入,允许在一定期限内进行平均。具体平均办法为:以个人取得的一次性经济补偿收入,除以个人在本企业的工作年限数,以其商数作为个人的月工资、薪金收入,按照税法规定计算缴纳个人所得税。个人在本企业的工作年限数按实际工作年限数计算,超过12年的按12计算。”

这是2019年之前国家对于经济补偿金个人所得税缴纳的规定,那么2019年起又有何变动呢?

根据财政部、税务总局《关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)第五条规定:“个人与用人单位解除劳动关系取得一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费),在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。”

且该通知第九条规定:“本通知自2019年1月1日起执行。下列文件或文件条款同时废止:(一)《财政部 国家税务总局关于个人与用人单位解除劳动关系取得的一次性补偿收入征免个人所得税问题的通知》(财税〔2001〕157号)第一条。。。。。。”

以上,可以得知根据法不溯及既往原则,自2019年起需按照新通知执行相关规定。即在扣除当地上年职工平均工资3倍数额以内的部分后,超出部分的经济补偿金单独适用综合所得税率表,计算纳税。

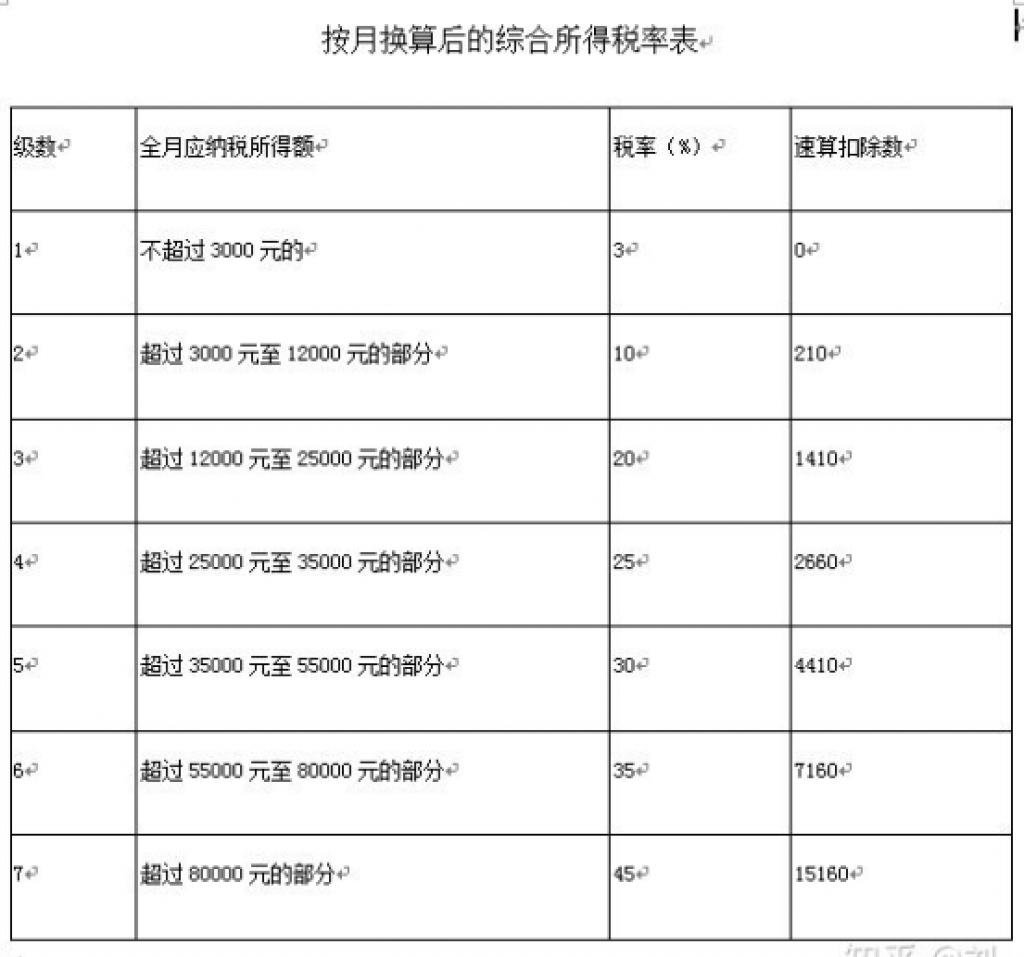

附:按月换算后的综合所得税率表

转自知乎,作者刘一二

新个税法下,离职补偿金如何缴个税

一、政策对比

财税〔2018〕164号对离职补偿金如何缴纳个税做了新的规定,同时,废止了旧的政策中与之相抵触的文件:《国家税务总局关于个人因解除劳动合同取得经济补偿金征收个人所得税问题的通知》(国税发〔1999〕178号)全文和《国家税务总局关于国有企业职工因解除劳动合同取得一次性补偿收入征免个人所得税问题的通知》(国税发〔2000〕77号)全文以及《财政部、国家税务总局关于个人与用人单位解除劳动关系取得的一次性补偿收入征免个人所得税问题的通知》(财税〔2001〕157号)第一条规定。

二、案例分析

为了直观地展示新旧政策变化,本文以案例的形式具体说明:

例:王先生与单位解除劳动关系,取得一次性补偿收入200000元,当地上年职工平均工资为30000元,王先生已经在该公司工作14年。则王先生应缴纳多少个税?

(一)新文件新算法

根据财税〔2018〕164号文件,个人取得的一次性补偿收入,在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。因此,应纳税金计算如下:

计算应纳税所得额=200000-30000×3=110000(元)

查找对应税率及年速算扣除数分别为10%,2520元

应纳税额=110000×10%-2520=8480(元)

(二)按照原政策的旧算法

相比于财税〔2018〕164号文件,原政策下的旧算法比较复杂,需要考虑个人的工作年限数,具体计算步骤如下:

1、计算应税部分收入

根据财税〔2001〕157号文件规定,其收入在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过的部分按照国税发〔1999〕178号文件的有关规定,计算征收个人所得税。

应税部分收入=超过当地上年职工平均工资3倍数额的部分=200000-30000×3=110000(元)

2、除以实际工作年限数,对收入进行平均:110000÷12=9166.67(元)

根据国税发〔1999〕178号文件规定,对于个人取得的一次性经济补偿收入,可视为一次取得数月的工资、薪金收入,允许在一定期限内进行平均。具体平均办法为:以个人取得的一次性经济补偿收入,除以个人在本企业的工作年限数……个人在本企业的工作年限数按实际工作年限数计算,超过12年的按12计算。

由于本案例中,王先生实际工作年限为14年,超过12年,应以12年为限进行平均。

3、查找税率及速算扣除数,计算应纳税额

根据国税发〔1999〕178号文件规定,对于个人取得的一次性经济补偿收入,可视为一次取得数月的工资、薪金收入,允许在一定期限内进行平均。具体平均办法为:以个人取得的一次性经济补偿收入,除以个人在本企业的工作年限数,以其商数作为个人的月工资、薪金收入,按照税法规定计算缴纳个人所得税。

因此,此处根据上一步骤计算出的9166.67元应作为个人的月工资、薪金收入。注意,此处查找税率及速算扣除数时,对于能否再扣除3500元的基本费用,各地税务局在实际执行时有不同的看法,本案例以可以扣除3500元进行分析:

9166.67-3500=5666.67(元);对应税率及扣除数分别为20%,555元;应纳税额=(5666.67×20%-555)×12=6940(元)

三、应关注的变化点

通过上述政策及案例的分析,我们可以发现,新旧政策在计算思路上基本一致,都是将一次性补偿收入单独作为一项收入计算应纳税额,且对当地上年职工平均工资3倍数额以内的收入部分,都予以免征个人所得税,但是,应注意新旧政策存在的以下区别:

1、是否考虑员工工作年限的差异

原政策中,需要考虑职工的实际工作年数,将应税部分收入按照实际工作年数平均之后,按商数作为个人的月工资、薪金收入,计算缴纳个人所得税。对于实际工作年限数超过12年的,按照12年为限计算。

而财税〔2018〕164号文件则不考虑职工的工作年数,直接计算出应税收入后按照全年(12个月)综合所得税税率表计算,这相比于原政策有一定的优惠,因为,这相当于原政策下,不管个人是否工作达到12年,都以12年的标准对收入进行平均计算。

2、费用扣除的差异

原政策中,将一次性补偿收入中超过当地上年平均工资3倍的部分,视为一次取得多个月的工资,在计算应纳税所得额时,一般可以扣除每月3500元的基本费用之后,再按照税率表计算应纳税额。但是,也有不少地方税务局并不认可此处每月3500元的扣除,存在一定争议。

但是,财税〔2018〕164号文件对于费用扣除进行了明确,即不能再扣除6万元的基本费用,该文件对于应税部分的收入有规定,对不并入当年综合所得,单独适用综合所得税率表,计算纳税。也即应税收入不再扣除基本费用,而是仅按照综合所得税税率表计算应纳税额。

3、三险一金扣除的差别

原政策中,按照国税发〔1999〕178号文件第四条的规定,个人按国家和地方政府规定比例实际缴纳的住房公积金、医疗保险金、基本养老保险金、失业保险基金在计税时应予以扣除。

财税〔2018〕164号文件虽然废止了该政策,但是财税〔2001〕157号文件第二条规定:“个人领取一次性补偿收入时按照国家和地方政府规定的比例实际缴纳的住房公积金、医疗保险费、基本养老保险费、失业保险费,可以在计征其一次性补偿收入的个人所得税时予以扣除。”该条款依然有效。

因此,我们认为,在新个税法下,个人取得的离职补偿金仍然能够扣除“三险一金”。

4、扣缴期限的变化

原政策中,国税发〔1999〕178号文件规定,计算的个人一次性经济补偿收入应纳的个人所得税税款,由支付单位在支付时一次性代扣,并于次月7日内缴入国库。

而财税〔2018〕164号文件废止了该条款,在新个税法下,扣缴义务人应按照《国家税务总局关于发布<个人所得税扣缴申报管理办法(试行)>的公告》(国家税务总局公告2018年第61号)第三条的规定,应当在次月十五日内缴入国库,并向税务机关报送《个人所得税扣缴申报表》。

因此,单位应注意税款缴纳期限由7日变为15日。

5、职工取得破产企业安置费免税政策的整合

原政策中,财税〔2001〕157号文件对国有企业职工,因企业宣告破产,从破产企业取得的一次性安置费收入,免予征收个人所得税。

财税〔2018〕164号文件虽然则废止了国有企业职工取得安置费免税的条款,但是财税〔2001〕157号文件中对于“企业依照国家有关法律规定宣告破产,企业职工从该破产企业取得的一次性安置费收入,免征个人所得税。依然有效。

因此,我们认为,对于国有企业职工来说,取得的安置费依然免征个税,164号文件是对原有政策的整合,而不是对国有破产企业安置费免税政策的简单废止。

转自中国税网, 作者:赵国庆