“摆在你们面前的,是国货之光,美利坚韭菜收割机,纳斯达克泥石流,美股投资者绕不开的噩梦,一个没有感情的优惠卷机器,刷锅水届的卡丽熙,2019年世界烧钱大赛的无冕之王,股价魔力挺代言人,瑞·民族之光·幸咖啡。” 半佛魔性解读《瑞幸咖啡是如何暴打资本主义的?》的B站视频火爆了朋友圈。

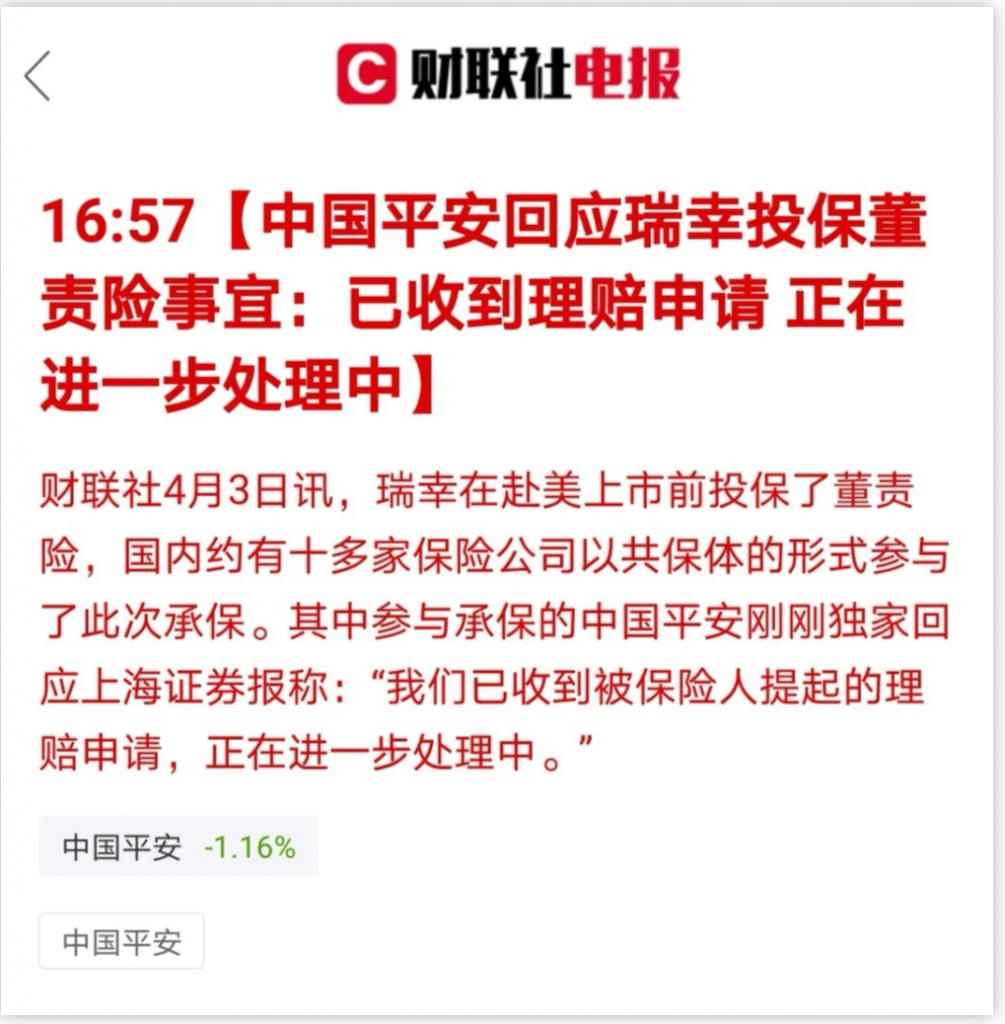

自曝造假22亿元的瑞幸咖啡成了全民话题头条,不出意料的话,包括CEO、CFO在内的部分高管,可能面临境内外投资者的诉讼。今天下午,中国平安独家爆出消息:「平安已经收到了瑞幸被保险人提起的理赔申请,正在进一步处理中」

中国太保也声明以跟单的形式参与了瑞幸的董监高责任险的共保业务,还未正式收到被保险人提起的理赔申请。

Q1 瑞幸提出理赔申请的是什么险?

A1:瑞幸提出理赔申请的是董监高责任险,全名为董事、监事、高级管理人员及公司赔偿责任险(Directors & Officers Liability, 简称D&O), 是对公司董事、监事及高级职员在行使其职责时所产生的错误或疏忽的不当行为进行赔偿的保险合同。

企业出海,买份董责险护身是必须的,但企图变成一个转移造假的工具是不对的。

(凡是风险,都有保险)

Q2 可通过董监高保险转移什么风险?

A2:董监高责任保险可转移庭外和解、判决或和解损失、律师费以及对于公司事务正式调查的抗辩费用的风险。

截至目前,美国已经有多家律所宣布,就证券欺诈行为对瑞幸公司和特定管理人员提起集体诉讼。

(所以投保后的瑞幸胆子大?)

Q3 董监高责任险用来保障谁?

A3:董事及高级职员责任保险的被保险人包括公司(包括所有的子公司和分支机构)的:

- 现任、前任及继任董事(包括独立董事);

- 高级管理人员;

- 负有管理职责的雇员;

- 董事及高管的配偶、继承人或法定代理人(因董事及高管过失行为引起的连带索赔);

- 公司:通常公司并不属于保单被保险人。但如果公司对董事高管作出赔偿的话,公司也可以获得赔偿。目前市场主流的保险公司可以将公司面临的证券诉讼扩展至保单承保范围,甚至扩展到雇佣行为类索赔。跨国公司更是可以通过国际保险公司在全球统筹协调当地的保单覆盖自己在全球的各个分支机构。

简言之,被保险人指的是谁能代表公司。

(以为兜底,所以瑞幸有持无恐?)

Q4 瑞幸事件在中国存在着哪些保险的责任问题?承保在中国,上市在美国,应该根据哪个国家的保险法来判断保险责任?

A4:瑞幸是在美国上市的公司,在中国法的责任下去谈承保的美国上市公司的董责险的保险责任有一定的现实意义,因为大多数中概股都是国内的保险人出具的保单,瑞幸事件导致的证券纠纷的索赔和证券纠纷的法律责任是根据美国的证券法定义,应该根据美国法判断;

但是,瑞幸在中国已经向保险人提出索赔,相应的中国保单下的保险责任应该根据中国法判断,中国保险法下的基本制度可以适用于该保单的索赔;

瑞幸这个事件的特殊性是:承保的风险是美国的证券纠纷,包括虚假陈述的行为、不实的信息披露行为,这都需要根据美国法做出判断,这张董责险保单交叉混合了中国法和美国法,不能片面简单的去说根据哪一个国家的法律作出准确的判断。

(这意味着举证和定性需要很长的时间,跨境官司的漫长等待……)

Q5 董责险怎么索赔?有没有追溯期?

A5:董责险是以索赔提出的事件为准,而不是以过错行为何时发生为准;

董责险事关重大,追溯期是完全追溯!!但任何在保单起保之前被保险人已经知悉的索赔获已经知悉可能引起的索赔情形予以除外。

(完全追溯期意味着什么?)

Q6 上市公司是否有必要投保董责险?

A6:港股:半强制;

港股的上市规则附录第14条规定:在香港联交所上市公司必须为董事购买保险;

如果未能合规则,需要在年报和中报中披露未购买的原因。

美股:几乎是强制,目前的投保率为96%。

A股:目前的渗透率还比较低,但随着新证券法的实施,针对信息披露违法违规最高可处罚1000万元,董责险已经被A股上市的公司广为重视。

(瑞幸事件貌似成了董责险的市场推广课。)

Q7 如果被保险人的公司被兼并或收购怎么办?

A7:大多数的董责险都有「控制权变更」条款,如果发生兼并或者收购,原公司剩余的保险期限仍然有效,但只能适用于对控制权变更生效前的不当行为提出的索赔。通常被收购的公司的管理层会被重建,这意味着卸任的管理者很难再获得公司完整数据和内部信息,难以为自己有效抗辩。转移这种风险,可以增加「未了责任保障」,来保障并购之日起六年内提出的索赔。

(附加条款很有用的)

Q8 保险公司承保瑞幸,如果获赔,会不会赔的底朝天?

A8:通常来说,由于美股市场是个高风险市场,中概股赴美上市,一般以多家保险公司和再保险公司以共保体的形式参与投保,进行分保,并不是某一家保险公司单独承保,承保董责险的保险公司,在基础层由各家保险公司分配承保比例,在超赔层由一家保险公司或者再保险公司承保,形成分层+共保的形式,因此,风险敞口可控。

据了解,瑞幸的董监高保险分为4层,总保额为2500万美元,平安是基础层,在基础层1000万美元占30% 。

董责险的赔偿限额也会根据上市地、融资规模、公司的业务性质和过往中国公司的赔偿金额和购买限额作出相应的限定。

所以,即使瑞幸获赔,也不会有一家保险公司赔的底朝天。

(你不用担心保险公司的风控,保险公司就是专业做风控的。)

Q9 瑞幸的董监高们,会不会获得保险的理赔?董责险会不会变相鼓励管理层玩忽职守?

A9:目前谈瑞幸是不是会获得理赔为时过早,信息也不全面,最终会不会理赔取决于法院终审裁定瑞幸是否欺诈、不同主体的责任属性、集体诉讼的诉由和对象。

目前确认的信息只是其中一家保险公司收到了被保险人瑞幸的理赔申请。

可以明确的是,大多数保险公司对经法院判决或书面承认犯有欺诈、不诚实行为进行保险责任除外,不予理赔。

如果瑞幸的董责险条款将公司以及各位董事之间的责任独立,只有COO被定性为欺诈罪,目的也是想触发保单,其他被保险人(瑞幸的高管)还没有被定性为什么性质的不当行为,理论上还是存在赔偿的可能的,但一定会引起很大的争议。

董责险不是给不良行为开绿灯兜底,公开诉讼、经济损失、公司和个人的名誉损害,以及公司对失职高管的索赔等一系列可能的后果,董监高责任险并不足以赔偿所有这些损失,因为认定起来相当复杂、且大多不在可保范围之内。

现在的确还很难讲瑞幸的董监高们会不会获得保险公司的理赔。

(但大家都觉得瑞幸的高管们很不诚实。)

Q10 瑞幸事件对中概股的保险有什么影响?

A10:尽管大量中概股赴美上市,但总体来说数量有限,意味着保险公司的中概股样本有限,且中概股在美股市场的名声有一部分不是很好,浑水、香橼等以狙击和做空问题中概股的调查公司也不是第一次出击,东方纸业、绿诺国际、分众传媒都曾受到过攻击。部分中小企业表现的还比较浮躁,急于赴美圈钱,瑞幸事件会在有限的中概股样本里影响董责险的定价基础,保险公司会对核保条件的审核要求越来越高,未来保险公司大概率会对赴美、赴港上市的公司调高保险费率。

(不诚实的结果就是要大家一起买单)

转自:香港保险圈,作者 圈姐Audrey